Accueil → Analyse → Economie → Karl Marx et l’inflation

Il faut parler brièvement des autres types de hausses de prix, qui n’ont pas du tout la même nature. L’inflation dans le capitalisme développé est sous-jacent à son propre développement. C’est la norme.

Les hausses de prix d’autres types sont des exceptions, qui reviennent régulièrement du fait du chaos capitaliste. Il y a ainsi la raréfaction sur le marché, qui fait monter les prix, en raison de pénuries liées aux catastrophes climatiques, à la guerre, etc.

Cela peut être vrai pour les marchandises ou les matières premières. Dans l’inflation « moderne », cette raréfaction est, à l’opposé, artificielle.

Il y a surtout le cours de la monnaie, dont Karl Marx parle dans Le capital. Les échanges se font au moyen de l’argent et des problèmes de circulation de cet argent nuisent forcément.

Certes, le principe des cartes de débit et de crédit a rendu très fluide cette question, et ensuite le capitalisme a rompu avec l’équivalent or (au profit du dollar avec les accords de Bretton Woods en 1944 et définitivement avec les accords de la Jamaïque en 1976) pour mieux organiser la monnaie à l’échelle mondiale.

Cependant, cela a donné beaucoup de pouvoir aux banques centrales pour agir directement. Le tournant a eu lieu en 2009, après la crise de 2008, quand le système financier mondial a été ébranlé par une crise relative, mais significative.

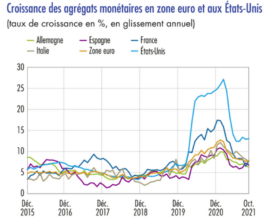

Les banques centrales, principalement la banque centrale américaine (Fed) et la banque centrale européenne (BCE), se sont rendu compte qu’elles pouvaient injecter artificiellement des liquidités à très grande échelle.

Cala a abouti à des montages financiers, indirects, consistant en l’annulation de dettes, ce qui revient à de la création monétaire. Le problème est que l’argent n’est pas quelque chose d’abstrait, pouvant être créé : c’est un produit des rapports économiques, tout comme c’est un moyen de produire les rapports économiques.

Ou, comme le dit plus précisément Karl Marx :

« Quoique le mouvement de la monnaie ne soit que l’expression de la circulation des marchandises, c’est au contraire la circulation des marchandises qui semble ne résulter que du mouvement de la monnaie. »

Une création monétaire brutale de la part des banques centrales entraîne derrière de l’inflation, comme rattrapage des prix pour annuler la monnaie fictive injectée artificiellement.

La seconde crise du capitalisme déclenchée par la crise sanitaire en 2020 a engendrée des quantités historiques d’argent fictif, qui est ensuite rattrapée par de l’inflation.

Le Programme d’achats de titres d’urgence de la banque centrale européenne pour « lutter contre les conséquences de la pandémie de Covid-19 » a consisté en 1 850 milliards d’euros créés ex nihilo. Aux États-Unis, la Fed a injecté 2 300 dollars rien que pour l’année 2020.

Tout cela est rattrapé ensuite par un ajustement des prix à la hausse (ce qui revient à une perte de valeurs propre des monnaies, quoique leur cours mondial ne la rende pas visible directement).

Enfin, il faut parler de la question de l’énergie, qui est absolument centrale dans la détermination des prix des marchandises, car tout en dépend, de la production des marchandises au transport de celles-ci, en passant par le déplacement des travailleurs pour produire et le déplacement des travailleurs pour consommer.

En 2023, l’institution française en charge de l’évaluation des prix considère que les prix de l’énergie ont augmenté de 6,8 % sur un an (en août), avec en particulier une hausse de 10 % des tarifs de l’électricité et un rebond des prix de l’essence. En fait, c’est une hausse continue depuis plusieurs années.

Il y a là différents phénomènes qui se combinent. Il y a une raréfaction artificielle du pétrole qui est organisée par une partie des pays producteurs de pétrole pour augmenter les prix.

Il y a les sanctions économiques à l’encontre de la Russie qui empêchent de consommer directement son gaz en Europe, et qui fait monter les prix.

Ces deux matières premières, pétrole et gaz, influent directement sur les prix de l’électricité, en raison de mécanismes administratifs (indexation des prix de l’énergie) et de mouvements naturels (économiques) liant les différentes sources d’énergie entre elles.

Toutefois, s’arrêter là serait erroné, car on perdrait la substance dialectique du phénomène de l’inflation, pour ne remarquer que des conséquences mécaniques relatives.

Ce qui est en jeu est bel et bien le produit de la contradiction entre la concurrence et le crédit, qui agit dans le cadre de la production énergétique à grande échelle pour produire de l’inflation.

Si on prend EDF, le monopole français de l’électricité, on voit que sa dette est abyssale, alors que ses prix ne cessent d’augmenter. L’entreprise (publique) a enregistré en 2022 une perte historique de 17,9 milliards d’euros, creusant son endettement à au niveau record de 64,5 milliards d’euros. C’est que la production d’énergie nucléaire notamment nécessite des investissements gigantesques, donc du crédit.

Si on prend les États-Unis, on voit qu’il s’est produit à partir des années 2000 un renversement radical : au 20e siècle, le pays était un importateur net de pétrole ; il est dorénavant le premier producteur mondial, avec une capacité d’autosuffisance (en tous cas à courts termes) sur ce plan.

Il y a eu un renversement technologique avec le gaz et du pétrole de schiste faisant qu’en 2020, les États-Unis, pour la première fois depuis 1949, ont exporté plus de produits pétroliers (pétrole, essence, mazout, diesel…) qu’ils n’en ont importés.

Tout cela a nécessité des investissements gigantesques, faisant qu’en réalité aucune entreprise de ce secteur n’était rentable. Il y a eu un surendettement massif, permis par la politique de taux d’intérêt quasi nuls de la banque centrale américaine pour doper artificiellement l’économie nationale. Entre 2005 et 2015, la dette des producteurs américains a ainsi triplé, atteignant les 200 milliards de dollars.

Ce n’est que la hausse drastique des prix de l’énergie, surtout à partir de 2022, qui a relancé le secteur (qui venait de se concentrer massivement avec de nombreuses faillites – et donc rachats par des plus gros, consécutive à la crise ouverte par la pandémie de Covid-19).

On en revient toujours à la contradiction entre concurrence et crédit.